STEUER-NEWS

(Alle Angaben ohne Gewähr und Haftung)

Information zur Einführung der E-Rechnung ab dem 01.01.2025

Ab dem 01.01.2025 tritt in Deutschland eine grundsätzliche Pflicht zur Nutzung elektronischer Rechnungen (E-Rechnungen) im Geschäftsverkehr zwischen inländischen Unternehmen in Kraft. Der Gesetzgeber gibt dabei Anforderungen an die technische Ausgestaltung, den Umfang der Pflicht sowie verschiedene Zeitpunkte vor, zu denen Unternehmen ihre Ausgangsrechnungen als E-Rechnungen auszustellen haben. Mit dieser Information möchten wir Ihnen die wichtigsten Details erläutern.

Als E-Rechnung bezeichnet das Gesetz eine Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird. Genauso wichtig wie die elektronische Erstellung der strukturiert elektronischen Rechnungsdaten sind somit auch die elektronische Übermittlung durch den Rechnungsaussteller und der elektronische Empfang durch den Rechnungsempfänger. Die E-Rechnung muss - sowohl nach Erstellung als auch nach Übermittlung und Empfang - eine elektronische Verarbeitung der Rechnungsangaben ermöglichen.

Reine PDF-Dateien oder andere nicht strukturierte elektronische Formate, wie z.B. Word- (.docx), Excel- (.xlsx) oder Bilddateien (bspw. .tif oder .jpeg), erfüllen nicht die Anforderungen an eine E-Rechnung. Zwar können auch diese Dateien elektronisch erzeugt, übermittelt und empfangen werden, jedoch handelt es sich dabei nur um digitale, bildhafte Darstellungen von Rechnungen, die nicht elektronisch weiterverarbeitet werden können.

Grundsätzlich existieren keine konkreten Technologievorgaben für die E-Rechnung. Somit kann das strukturierte elektronische Format der E-Rechnung zwischen Rechnungsaussteller und Rechnungsempfänger dem Grunde nach frei vereinbart werden.

Inhaltlich muss das strukturiert elektronische Rechnungsformat ab dem 01.01.2025 jedoch der europäischen Norm für elektronische Rechnungen (Norm EN 16931) entsprechen. Zumindest muss das Format eine richtige und vollständige Extraktion der erforderlichen Daten in ein der Norm EN 16931 entsprechendes Format ermöglichen oder mit einem solchen Format interoperabel sein.

In Deutschland beruhen insbesondere zwei führende Rechnungsformate auf der Norm EN 16931, die sog. „XRechnung“ und „ZUGFeRD“. Beide Formate werden bereits angewendet.

XRechnung

Bei der XRechnung (XML-basiertes semantisches Rechnungsdatenmodell) handelt es sich um ein im öffentlichen Auftragswesen bereits gängiges Rechnungsformat. Es besteht aus einer XML-Datei. Zur Nutzung bedarf es eines Visualisierungstools. Anderenfalls ist das Format für das menschliche Auge nicht lesbar, da es keine visuelle Komponente beinhaltet.

ZUGFeRD

Bei dem ebenfalls bereits in Nutzung befindlichen ZUGFeRD-Format (Zentraler User Guide des Forums elektronische Rechnung in Deutschland) handelt es sich um ein sog. hybrides Rechnungsformat. Dieses Format ermöglicht die strukturierte Übermittlung der Rechnungsdaten in einer PDF-Datei. Sie besteht aus einer Bilddatei und einem strukturierten elektronischen Datenteil. Ab der Version 2.0.1 erfüllt eine ZUGFeRD-Rechnung die Anforderungen an eine E-Rechnung.

3. Umfang der E-Rechnungspflicht

Als Unternehmer sind Sie zur Ausstellung einer E-Rechnung verpflichtet, wenn Sie Ihre Leistungen gegenüber einem anderen inländischen Unternehmer erbringen. Dies gilt auch, wenn Sie ein land- oder forstwirtschaftliches Unternehmen führen oder umsatzsteuerlicher Kleinunternehmer sind. Als inländische Unternehmer sieht das Gesetz diejenigen an, die ihren Sitz, den Ort der Geschäftsleitung oder ihren gewöhnlichen Aufenthalt in Deutschland haben. Ebenfalls als im Inland ansässig gelten in Deutschland belegende Betriebsstätten eines ausländischen Unternehmers.

Für folgende Rechnungen brauchen Sie auch zukünftig keine E-Rechnung auszustellen:

- Rechnungen über Leistungen, die nach den § 4 Nummer 8 bis 29 UStG steuerfrei sind,

- Rechnungen über Kleinbeträge bis 250 Euro,

- Fahrausweise,

- Rechnungen an ausländische Unternehmer,

- Rechnungen an private Endverbraucher.

4. Beginn der E-Rechnungspflicht

Grundsätzlich tritt die E-Rechnungspflicht ab dem 01.01.2025 in Kraft. Allerdings ist zu unterscheiden zwischen der Pflicht, eine Rechnung zu empfangen, und der Pflicht, eine Rechnung auszustellen.

4.1. Die Pflicht zum Empfang von E-Rechnungen

Die Pflicht zum Empfang von E-Rechnungen gilt ab dem 01.01.2025. Der bis dahin existierende gesetzliche Vorrang der Papierrechnung entfällt. Ebenso entfällt das Zustimmungserfordernis zum Erhalt von E-Rechnungen. Mit anderen Worten: Ab dem 01.01.2025 können Ihre Geschäftspartner Ihnen E-Rechnungen zusenden, ohne dass Sie dem Erhalt der E-Rechnung ausdrücklich zustimmen. Ihren Vorsteuerabzug müssen Sie dann ausgehend von der erhaltenen E-Rechnung geltend machen. Sie haben keinen Anspruch auf Ausstellung einer sonstigen Rechnung – etwa einer Papierrechnung.

Die Pflicht zum Empfang von E-Rechnungen gilt für alle inländischen Unternehmer, unabhängig davon, ob sie selbst E-Rechnungen ausstellen oder umsatzsteuerpflichtige Leistungen erbringen.

Wichtig! Damit müssen auch Vermieter, Ärzte und Betreiber von PV-Anlagen in der Lage sein, die E-Rechnung ab 01.01.2025 empfangen zu können.

4.2. Die Pflicht zur Ausstellung von E-Rechnungen

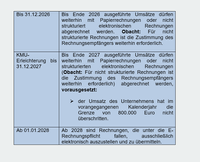

Die Pflicht zur Ausstellung von E-Rechnungen für Umsätze zwischen inländischen Unternehmern beginnt grundsätzlich ebenfalls ab dem 01.01.2025. Aber: Das Gesetz sieht für Rechnungsaussteller Übergangsfristen vor:

5. Archivierung von E-Rechnungen

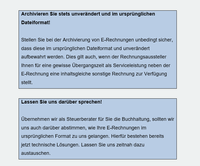

E-Rechnungen sind, wie auch Papierrechnungen, für die Dauer der gesetzlichen Aufbewahrungsfrist zu archivieren. Die gesetzliche Aufbewahrungsfrist beträgt derzeit zehn Jahre. Sie beginnt mit Ablauf des Jahres, in dem die letzte Eintragung oder Änderung an der E-Rechnung vorgenommen wurde.

Bei der Archivierung von E-Rechnungen ist darauf zu achten, dass diese in ihrem ursprünglichen Format und unveränderbar aufbewahrt werden. Diese Anforderungen sind insbesondere für den strukturierten Datenteil einer E-Rechnung relevant. Die XML-Datei einer E-Rechnung darf auch während des Archivierungsprozesses nicht durch Formatumwandlung gelöscht werden. Denn die maschinelle Verarbeitung und Auswertbarkeit der E-Rechnung muss für die Finanzverwaltung auch während der Aufbewahrungsfrist möglich sein.

6. Kontaktieren Sie uns!

Die Umstellung auf die E-Rechnung ist ein großer Schritt. Es handelt sich aber um eine Pflichtaufgabe! Das Gute daran: Die Umstellung eröffnet zugleich viele Möglichkeiten, Geschäftsvorfälle deutlich einfacher und effizienter zu erfassen. Durch die Optimierung der Prozesse können auch Kapazitäten Ihrer Mitarbeitenden frei werden.

Die ab dem 01.01.2025 geltende Empfangspflicht für E-Rechnungen steht unmittelbar bevor. Wir empfehlen Ihnen, sich frühzeitig mit der Umstellung zu beschäftigen. Selbstverständlich stehen wir Ihnen auch bei dieser Aufgabe beratend zur Seite. Gemeinsam können wir Ihre Prozesse analysieren und (Software-)Lösungen implementieren, die zu Ihnen passen und auch mit unseren Arbeitsabläufen kompatibel sind.

Melden Sie sich gern für weitere Informationen oder die Vereinbarung eines Beratungstermins.

ReparaturBONUS Berlin – Förderung von Reparaturen für Privatpersonen

Am 17. September 2024 hat das Land Berlin den Reparaturbonus eingeführt. Das Ziel ist, durch die Bezuschussung der Reparatur von Elektrogeräten eine nachhaltige Nutzung dieser zu fördern und Ressourcen zu schonen. Im Folgenden finden Sie eine Zusammenstellung aller wichtigen Informationen bezüglich der Voraussetzungen und der Antragstellung.

Welche Gerätereparaturen werden durch das Förderprogramm bezuschusst?

Grundsätzlich werden die meisten haushaltsüblichen Elektro- und Elektronikgeräte gefördert. Eine vollständige Übersicht finden Sie unter folgendem Link:

Liste der förderfähigen Elektro- und Elektronikgeräte

Wer kann den Bonus beantragen?

Jede volljährige natürliche Person, die ihren Hauptwohnsitz in Berlin hat, kann einen Antrag stellen. Wichtig zu beachten ist, dass die antragstellende Person identisch mit dem Rechnungsempfänger der Reparatur ist.

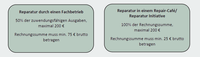

Wie hoch ist die Förderung?

Bitte beachten Sie, dass keine Barzahlungsquittungen akzeptiert werden. Das Bankkonto der antragstellenden Person muss in Deutschland geführt werden.

Wie funktioniert die Antragstellung?

Bis zum 31.12.2024 können Sie Ihren Antrag einreichen. Zum Zeitpunkt des Antrags muss die Reparatur bereits erfolgt und die Rechnung bezahlt sein. Die Antragstellung erfolgt ausschließlich elektronisch über das von der Bewilligungsstelle bereit gestellte Antragsformular über das Antragsportal. Weitere Information über die benötigten Dokumente und eine detaillierte Beschreibung des Antragstellungprozesses finden Sie hier: Reparaturbonus Antragstellungsprozess.

Quellen: Senatsverwaltung für Mobilität, Verkehr, Klimaschutz und Umwelt; IBB Business Team GmbH.

Elektroradnutzung für Unternehmer

Steuerbefreiung für kleine Photovoltaik-Anlagen ab 2023

Seit dem 01.01.2023 gilt ein sogenannter Nullsteuersatz für die Lieferung und Installation von kleinen Photovoltaikanlagen, Stromspeichern und wesentlichen Komponenten (z.B. Wechselrichter, Dachhalterung, Solarkabel). Der Nullsteuersatz bedeutet, dass der Lieferant oder Installateur des Systems Ihnen keine Steuer in Rechnung stellt, so dass Sie keine Vorsteuer abziehen müssen und keine Option zur Regelbesteuerung erforderlich ist. Damit entfallen auch die Steuererklärungspflichten für die Einkünfte aus dem Betrieb der Anlage. Die Lieferung und Installation der PV-Anlage, und optional Batteriespeicher, darf im Jahr 2022 begonnen haben, muss aber erst 2023 abgeschlossen worden sein.

Die Steuerbefreiung gilt für Einnahmen aus dem Betrieb von:

• Photovoltaik-Anlagen bis zu einer Bruttonennleistung (lt. Marktstammdatenregister) von 30 kW auf Einfamilienhäusern und Gewerbeimmobilien

• 15 kW je Wohn- und Gewerbeeinheit bei übrigen, überwiegend zu Wohnzwecken genutzten Gebäuden (z.B. Mehrfamilienhäuser, gemischt genutzte Immobilien).

Die Einkünfte und Entnahmen im Zusammenhang mit dem Betrieb von kleinen Photovoltaikanlagen wurden durch das Jahressteuergesetz 2022 sogar rückwirkend zum 01.01.2022 einkommensteuerfrei gestellt. Und zwar unabhängig von der Verwendung des erzeugten Stroms. Die Steuerbefreiung bei der Einkommensteuer führt dazu, dass Sie ebenfalls von der Gewerbesteuer befreit sind.

Quelle: Deubner Verlag

weiterer Infomationslink zu Photovoltaikanlage BMF/ Quelle: BMF online, Stand: 3.5.2023 (il):

https://www.bundesfinanzministerium.de/Content/DE/Downloads/Broschueren_Bestellservice/ihre-photovoltaikanlage.pdf?__blob=publicationFile&v=7

Änderungen zum Jahreswechsel 2022/2023

Die Bundesregierung hat auf die Folgen der Corona-Pandemie sowie des Krieges in der Ukraine und die daraus resultierende Energiekrise und steigende Inflation mit zahlreichen Gesetzentwürfen, Entlastungspaketen und weiteren Maßnahmen reagiert, die die Bürgerinnen und Bürger sowie Unternehmen entlasten sollen. Im Folgenden ein Überblick zu ausgewählten steuerlichen Änderungen und Neuerungen, die Sie ab 01.01.2023 erwarten

Achtung: Das Anfang Dezember vom Bundestag beschlossene Potpourri an steuerrechtlichen Gesetzesinhalten bedarf noch der Zustimmung des Bundesrats. Ob dieser am 16.12.2022 tatsächlich grünes Licht gibt, ist gegenwärtig offen und sollte im Blick behalten werden.

Maßnahmen gegen die steigende Inflation

Um die Folgen der Inflation einzudämmen, soll der Grundfreibetrag für 2023 auf 10.908 € angepasst werden. 2024 können sich die Steuerpflichtigen über eine weitere Erhöhung auf 11.604 € freuen. Zudem wird der Einkommensteuertarif durch eine Rechtsverschiebung der weiteren Tarifeckwerte angepasst, um der sog. „kalten Progression“ entgegenzuwirken. Werden Gehälter aufgrund der steigenden Inflation angepasst, soll dies nicht zu einem höheren Steuersatz führen. Lediglich der Höchststeuersatz (45%) ist von der Tarifanpassung ausgenommen.

Was für Arbeitnehmerinnen und Arbeitnehmer ebenfalls erfreulich sein kann: Rückwirkend seit 26.10.2022 bis zum 31.12.2024 können Arbeitgeberinnen und Arbeitgeber ihren Beschäftigten eine sog. „Inflationsausgleichsprämie“ von bis zu 3.000 € steuer- und sozialversicherungsfrei gewähren. Dieser steuerliche Freibetrag kann auch in Teilbeträgen ausgezahlt werden. Voraussetzung ist jedoch, dass die Zahlungen zusätzlich zum ohnehin geschuldeten Arbeitslohn erfolgen.

Mehr Unterstützung für Familien

Zum 01.01.2023 wird das Kindergeld auf monatlich 250 € je Kind für die ersten drei Kinder erhöht. Familien mit niedrigem Einkommen werden zudem ab 01.01.2023 durch eine nochmalige Erhöhung des Kinderzuschlaghöchstbetrags entlastet – dieser wird auf 250 € monatlich angehoben. Der Kinderfreibetrag steigt auf 6.024 € ab 2023 und auf 6.384 € ab 2024.

Freibeträge und Pauschbeträge steigen

Arbeitnehmerinnen und Arbeitnehmer können sich ab dem Veranlagungszeitraum 2023 über eine kleine Erhöhung ihres Pauschbetrags für Werbungskosten (Arbeitnehmer-Pauschbetrag) freuen. Dieser soll nach den Plänen des Parlaments mit dem Jahressteuergesetz 2022 auf 1.230 € erhöht werden.

Der Sparer-Pauschbetrag für Kapitaleinkünfte soll zum 01.01.2023 von 801 € auf 1.000 € bzw. bei Zusammenveranlagung von 1.602 € auf 2.000 € angehoben werden. Dieser Freibetrag stellt Kapitaleinkünfte, wie z.B. Einnahmen aus Zinsen und Dividenden, steuerfrei. Der Freistellungsauftrag wird automatisch – prozentual – erhöht. Nur wer eine andere Verteilung des Freistellungsvolumens wünscht, muss aktiv werden.

Auch der Ausbildungsfreibetrag soll zum 01.01.2023 auf 1.200 € angehoben werden. Hiermit werden Aufwendungen im Zusammenhang mit der auswärtigen Unterbringung eines volljährigen Kindes abgegolten. Es handelt sich hierbei um die erste Anhebung seit 1980 – wenn das kein Grund zur Freude ist.

Darüber hinaus wird der steuerliche Entlastungsbeitrag für Alleinerziehende aktualisiert und auf 4.260 € erhöht. Arbeitgeber sollen diesen bereits bei den Abrechnungen für Januar 2023 berücksichtigen – ggf. rückwirkend.

Sicher ist bereits: Die Entfernungspauschale für Fernpendler wurde rückwirkend ab 01.01.2022 auf 38 Cent erhöht, d.h. ab dem 21. Kilometer Entfernung zu Ihrer Arbeitsstätte können Sie hiervon profitieren.

Altersvorsorgeaufwendungen

Gemäß dem Jahressteuergesetz 2022 sollen Altersvorsorgeaufwendungen nun schon ab 2023 steuerlich voll als Sonderausgaben berücksichtigt werden. Bisher waren für 2023 96 % und 98 % für 2024 vorgesehen. Auf diese Weise soll eine doppelte Besteuerung abgewendet werden.

Steuerliche Erleichterungen bei Spenden für die Ukraine

Wer noch bis zum 31.12.2022 mit einer Spende die vom Krieg in der Ukraine Betroffenen unterstützen möchte, kann einfachere Nachweispflichten nutzen: Als Spendenquittung ist – unabhängig von der Höhe der Spende – der Bareinzahlungsbeleg auf ein dafür eingerichtetes inländisches Sonderkonto ausreichend oder die Buchungsbestätigung eines Kreditinstituts. Die Spende kann dann als Sonderausgabe in der Steuererklärung geltend gemacht werden.

Ebenfalls noch bis Ende des Jahres ist eine Arbeitslohnspende möglich. Hierbei verzichten Sie als Arbeitnehmer oder Arbeitnehmerin auf einen Teil Ihres Arbeitslohns und der Arbeitgeber zahlt diesen Betrag auf das Spendenkonto einer Hilfsorganisation. Ein Vorteil für Sie: Auf diesen Teil des Lohns fällt keine Lohnsteuer an. Stattdessen wird der Arbeitgeber in die Pflicht genommen: Er muss die Verwendungsauflage erfüllen, die Spende dokumentieren und den Vorgang im Lohnkonto aufzeichnen.

Auch Unternehmen können bis 31.12.2022 von Erleichterungen profitieren: die unentgeltliche Bereitstellung von Gegenständen oder Personal, z.B. an Hilfsorganisationen, unterliegt ausnahmsweise nicht der Umsatzsteuer. Der Vorsteuerabzug ist aber weiterhin möglich. Voraussetzung ist, dass die unterstützte Einrichtung einen unverzichtbaren Einsatz zur Bewältigung der Auswirkungen bei den vom Krieg Geschädigten leistet. Auch Sponsoring wird gefördert. Die Aufwendungen zur Unterstützung von durch den Krieg Betroffenen können als Betriebsausgaben angesetzt werden. Hierfür muss der Unternehmer wirtschaftliche Vorteile für sein Unternehmen erstreben, z.B. indem er auf seine Sponsoring-Leistung öffentlichkeitswirksam aufmerksam macht.

Photovoltaik-Anlagen

Sonnige Zeiten warten auf Betreiber kleiner Photovoltaik-Anlagen (PV-Anlagen): Das Jahressteuergesetz 2022 sieht vor, Einnahmen aus dem Betrieb von Photovoltaikanlagen mit einer installierten Gesamtbruttoleistung von bis zu 30 kW auf Einfamilienhäusern oder nicht Wohnzwecken dienenden Gebäuden (z.B. Gewerbeimmobilie, Garagenhof) rückwirkend zum 1.1.2022 steuerfrei zu stellen. Die Anlage darf dann auch auf Nebengebäuden, wie Dächern von Garagen und Carports, installiert sein. Die Steuerbefreiung soll unabhängig von der Verwendung des erzeugten Stroms gelten.

Eine Steuerbefreiung gibt es darüber hinaus auch für PV-Anlagen auf Mehrfamilienhäusern und gemischt genutzten Gebäuden mit Wohn- und Gewerbeeinheiten. Sie wird bis zu einer Anlagengröße von 15 kW pro Wohn- und Gewerbeeinheit gewährt. Damit profitieren auch Privatvermieter, Wohnungseigentümergemeinschaften, Genossenschaften und Vermietungsunternehmen.

Gedeckelt ist die Befreiung auf höchstens 100 kW pro Steuerpflichtigen oder Mitunternehmerschaft.

Besonders erfreulich: Im Zuge des Bundestagsverfahrens wurden – wie seitens des DStV angeregt – auch die Regelungen des Gewerbesteuergesetzes so angepasst, dass das Betreiben solcher kleinen PV-Anlagen keine IHK-Mitgliedschaft auslöst.

Arbeiten von Zuhause wird noch attraktiver

Die Arbeitswelt hat sich coronabedingt in den letzten Jahren stark gewandelt. Das Arbeiten von Zuhause ist für viele Alltag geworden. Viele Arbeitnehmerinnen und Arbeitnehmer möchten auch zukünftig regelmäßig im Homeoffice tätig werden. Dies nimmt der Gesetzgeber zum Anlass und plant zum 01.01.2023 in punkto häusliches Arbeitszimmer und Homeoffice im Jahressteuergesetz 2022 einige Änderungen: Steuerpflichtige können künftig einen jährlichen Pauschbetrag i.H.v. 1.260 € für ihr häusliches Arbeitszimmer geltend machen. Bildet dieses jedoch den Mittelpunkt der gesamten betrieblichen oder beruflichen Tätigkeit, können weiterhin die tatsächlichen Kosten abgezogen werden.

Ihre Arbeitsumgebung erfüllt nicht die Voraussetzungen für die Berücksichtigung der Arbeitszimmer-Pauschale? Die gute Nachricht: Auch die Homeoffice-Pauschale erhält ein Refreshing. Sie wird nicht nur entfristet, sondern darüber hinaus ab 2023 auf 6 € je Tag angehoben, max. 1.260 € jährlich. Dies entspricht 210 Arbeitstagen. Eine weitere Erleichterung ist, dass die Tätigkeit zukünftig nur überwiegend in der häuslichen Wohnung ausgeübt werden muss, um die Tagespauschale ansetzen zu können. Somit ist ein Abzug von Reisekosten und Homeoffice-Pauschale am gleichen Tag grundsätzlich möglich.

Neue Verdienstgrenze für Mini-Jobber

Erfreulich für Minijobber: Der Mindestlohn ist erneut gestiegen und beträgt seit 01.10.2022 12 € pro Stunde. Arbeitgeber, deren Minijobber bisher unter dieser Stundenlohn-Grenze lagen, mussten die Löhne ab Oktober 2022 anpassen. Auch die Verdienstgrenze wurde mit Wirkung ab 01.10.2022 auf nunmehr 520 € erhöht, d.h. bis zu diesem monatlichen Einkommen liegt keine sozialversicherungspflichtige Beschäftigung vor. Grundsätzlich gilt: Arbeitgeber sollten die Arbeitszeit ihrer Minijobber im Blick behalten und ggf. neu abstimmen, damit die Verdienstgrenze nicht überschritten wird.

Möglichkeiten zur Abschreibung ändern sich teilweise

Ebenfalls im Jahressteuergesetz 2022 vorgesehen: Bei der Abschreibung für Wohngebäude wird der lineare AfA-Satz auf 3% erhöht. Die Anhebung soll – entgegen den ursprünglichen Planungen – bereits für Wohngebäude mit Fertigstellung ab 01.01.2023 greifen.

Die von der Bundesregierung ursprünglich beabsichtigte Streichung der Möglichkeit, für die Gebäude-AfA in begründeten Ausnahmefällen eine tatsächlich kürzere Nutzungsdauer nachzuweisen, hat der Bundestag nicht umgesetzt.

Noch bis Ende des Jahres: degressive Abschreibung möglich

Die im Zuge der steuerlichen Corona-Hilfsmaßnahmen wieder eingeführte degressive Abschreibung wurde bis 31.12.2022 verlängert werden. Dies bedeutet: Unternehmen können für bewegliche Wirtschaftsgüter des Anlagevermögens, die im Jahr 2022 angeschafft oder hergestellt wurden, noch bis Ende des Jahres wählen, ob sie diese linear, d.h. in gleichbleibenden Jahresbeträgen, oder degressiv abschreiben. Im Fall der degressiven Abschreibung ist die Abschreibung in den ersten Jahren höher als bei der linearen Abschreibung. Die Steuerlast wird folglich in diesen Jahren gemindert.

Wahlrecht für Rechnungsabgrenzungsposten

Bei der Gewinnermittlung durch Betriebsvermögensvergleich sorgen Rechnungsabgrenzungsposten dafür, dass Ausgaben und Einnahmen dem Wirtschaftsjahr zugeordnet sind, in das sie wirtschaftlich gehören. An sich eine gute Sache. Bei unbedeutenden Kleinbeträgen führt dies aber zu bürokratischem Mehraufwand, der leicht zu vermeiden wäre. Der Bundestag hat daher mit dem Jahressteuergesetz 2022 nun Erleichterungen beschlossen: Aktive und passive RAP sollen bereits für Wirtschaftsjahre, die nach dem 31.12.2021 enden, nur noch gebildet werden müssen, wenn die einzelnen Einnahmen bzw. Ausgaben die Grenze für geringwertige Wirtschaftsgüter (aktuell 800 €) überschreiten. Betroffene können selbst entscheiden, ob sie diese Vereinfachung in Anspruch nehmen möchten. Sie müssen dies dann nur einheitlich für sämtliche Abgrenzungsfälle tun.

Schonfrist für Offenlegung von Jahresabschlüssen 2021 von Kapitalgesellschaften

Angesichts der weiterhin überaus angespannten Lage in den Unternehmen und Kanzleien hatte sich DStV-Präsident StB Torsten Lüth jüngst wiederholt an den Bundesminister für Justiz gewandt und eine Fristverlängerung gefordert. Nun können Kanzleien und Unternehmen mit Blick auf die Offenlegung der Jahresabschlüsse 2021 etwas aufatmen: Das Bundesamt für Justiz wird in Abstimmung mit dem Bundesministerium der Justiz gegen Unternehmen, deren gesetzliche Frist zur Offenlegung von Rechnungslegungsunterlagen für das Geschäftsjahr mit dem Bilanzstichtag 31.12.2021 am 31.12.2022 endet, vor dem 11.04.2023 kein Ordnungsgeldverfahren nach § 335 HGB einleiten.

Fristen für Steuererklärungen

Für das Einreichen der Steuererklärungen für das Jahr 2022 haben Steuerpflichtige noch bis zum 30.09.2023 Zeit. Wird ein Steuerberater hinzugezogen, verlängert sich der Abgabezeitraum sogar bis zum 31.07.2024. Sie haben die Steuererklärung für das Jahr 2021 noch nicht eingereicht? Abgabefrist war hier der 31.10.2022. Doch keine Panik – wenn Sie sich die Unterstützung eines Steuerberaters suchen, bleibt Ihnen noch bis 31.08.2023 Zeit für eine fristgerechte Einreichung.

Fristverlängerung bei der Grundsteuer

Grundstückseigentümer waren in diesem Jahr aufgefordert, bis Ende Oktober 2022 die Erklärungen zur Feststellung der Grundsteuerwerte zum ersten Hauptfeststellungszeitpunkt 1.1.2022 zu übermitteln. Kurz vor knapp hatten sich Bund und Länder jedoch verständigt, den Steuerpflichtigen eine Fristverlängerung zu gewähren: Nun bleibt bis zum 31.01.2023 Zeit, alle Daten elektronisch einzusenden. Anschließend wird die Finanzverwaltung zum 01.01.2025 die Grundsteuer neu berechnen. Hintergrund ist die Grundsteuerreform, die eine bundesweite Neubewertung aller Grundstücke auf den Stichtag 01.01.2022 vorsieht.

Höhere Erbschaft- und Schenkungsteuer durch neue Grundbesitzbewertung

Die Grundbesitzbewertung im Bewertungsgesetz soll mit Blick auf die neue Immobilienwertermittlungsverordnung (ImmoWertV) zum Jahreswechsel angepasst werden. Mit der neuen ImmoWertV soll sichergestellt werden, dass Bodenrichtwerte und weitere Daten bundesweit nach einheitlichen Grundsätzen ermittelt werden. Dies dürfte zur Folge haben, dass u.U. Grundbesitz steuerlich höher bewertet, wird als bislang.

In diesem Kontext wurde im Bundestagsverfahren zum Jahressteuergesetz 2022 intensiv die Anhebung der Freibeträge im Erbschaft- und Schenkungsteuerrecht diskutiert. Diese Anpassung setzte sich allerdings schlussendlich nicht durch. Abzuwarten bleibt die Reaktion des Bundesrats Mitte Dezember.

Eigenheimrenten-Förderung auch für energetische Maßnahmen

Angespartes und steuerlich gefördertes Altersvorsorgevermögen darf derzeit für die unmittelbare Anschaffung oder Herstellung einer selbst genutzten Wohnung, zur Entschuldung der selbst genutzten Wohnimmobilie oder für Umbauten zum Barrierenabbau genutzt werden. Künftig soll, so das Jahressteuergesetz 2022, die Eigenheimrenten-Förderung auch für energetische Aufwendungen bei selbst genutzten Wohnungen in Anspruch genommen werden dürfen – allerdings erst ab 01.01.2024. Dazu würde z.B. die Wärmedämmung von Wänden und Dachflächen, die Erneuerung von Fenstern und Außentüren oder die Erneuerung der Heizungsanlage zählen.

Quelle: Steuerberaterverband Berlin-Brandenburg (Verband der steuerberatenden und wirtschaftsprüfenden Berufe e.V.) Stand 09.12.2022

Juni 2022

Energiepreispauschale

Mit dem Steuerentlastungsgesetz 2022 hat die Regierung eine Energiepreispauschale beschlossen. Anspruch auf die Energiepreispauschale in Höhe von 300€ haben aktiv tätige Erwerbspersonen.

Darunter zählen unbeschränkt Steuerpflichtige, die im Veranlagungszeitraum 2022 Einkünfte aus selbständiger oder gewerblicher Tätigkeit, aus Land- und Forstwirtschaft oder aus einem aktiven Beschäftigungsverhältnis haben.

Der Anspruch auf die Energiepreispauschale entsteht am 01.09.2022 und steht jedem Steuerpflichtigen aus den genannten Gruppen einmalig zu.

Auszahlung über Arbeitgeber:

Arbeitnehmer, die ein aktives Beschäftigungsverhältnis zum 01.09.2022 in den Steuerklasse 1 bis 5 ausüben sowie Minijobber, die weiter keiner anderen Beschäftigung nachgehen, erhalten die Auszahlung über ihren Arbeitgeber.

(Empfehlung: schriftliche Bestätigung des Arbeitnehmers einholen, dass es sich um das erste Dienstverhältnis handelt)

Arbeitgeber sollen die Energiepreispauschale im Rahmen der Lohnsteuer-Anmeldung zurückerhalten, in dem sie den im September 2022 insgesamt an ihre Arbeitnehmer auszuzahlenden Betrag vom Gesamtbetrag der Lohnsteuer für August 2022 abziehen.

- monatliche Abgabe der Lohnsteuer-Anmeldung für August 2022 bis zum 10.09.2022

- vierteljährliche Abgabe bis zum 10.10.2022

- jährliche Abgabe bis zum 10.01.2023

Arbeitgeber, die keine monatliche Lohnsteueranmeldung abgeben, gehen mit der Auszahlung an die Arbeitnehmer somit in Vorleistung.

Übersteigt die insgesamt zu gewährende Energiepreispauschale den Betrag, der insgesamt an Lohnsteuer abzuführen ist, soll der übersteigende Betrag dem Arbeitgeber von dem Finanzamt erstattet werden.

Arbeitnehmer, die am 1. September nicht in einem Arbeitsverhältnis stehen, soll die Energiepreispauschale über die Einkommensteuererklärung gewährt werden.

Da die Energiepreispauschale steuerpflichtig ist, könnte dies bedeuten, dass alle Arbeitnehmer verpflichtet sein könnten, eine Steuererklärung für 2022 angegeben zu müssen.

Auszahlung über die Verrechnung mit der Einkommensteuer-Vorauszahlung:

Steuerpflichtige, die Einkünfte aus selbständiger, gewerblicher Tätigkeit oder aus Land- und Forstwirtschaft erzielen und die Energiepreispauschale nicht über ein aktives Beschäftigungsverhältnis ausgezahlt erhalten, mindern die zum 10.09.2022 festgesetzte Einkommensteuer-Vorauszahlung um 300€.

Selbstständigen mit geringen oder keinen Vorauszahlungen soll die Energiepreispauschale über die Einkommensteuererklärung gewährt werden.

Steuerpflicht der Energiepreispauschale

Die Energiepreispauschale ist sozialversicherungsfrei, aber steuerpflichtig und wird mit dem individuellen Steuersatz besteuert. Zusätzlich fallen ggf. Kirchensteuer und Solidaritätszuschlag an.

Rentner und Pensionäre Empfänger von Versorgungsbezügen (insbesondere Beamtenpensionäre) sowie Rentner, die keine der genannten Einkünfte erzielen, sowie Bezieher von ausschließlich sonstigen Einkünften erhalten keine Energiepreispauschale.

November 2021

Studenten – ein Plus für jede Kanzlei

In den letzten zwei Jahren ist die Arbeit in den Steuerberatungskanzleien stark angestiegen. Ein Grund für die Mehrarbeit ist unter anderem die Corona-Hilfsmaßnahmen. Anträge müssen vorbereitet, ausgefüllt und überprüft werden, Kurzarbeitergeld muss in den Lohnabrechnungen berücksichtigt werden und nicht zu vergessen, der Zeitaufwand, sich Informationen zu diesen neuen Gebieten anzueignen.

Unsere Mitarbeiter waren und sind mit diesen fachlichen Aufgaben zusätzlich belastet und es bleibt weniger Zeit sich um administrative Aufgaben zu kümmern. In meiner Kanzlei war es nicht anders.

Um Entlastung zu schaffen, habe ich ein/e studentische/n Mitarbeiter/in gesucht.

Studentische Mitarbeiter*innen bieten in der Kanzlei viele Vorteile. Neben den finanziellen Vorzügen, bringen Student*innen ein Know-how mit, welches die Kanzlei bereichert. Beginnend bei den IT-Kenntnissen, fachliches Wissen aus den wirtschaftlichen Studienfächern sowie Netzwerkerweiterungen auf beiden Seiten. Im digitalen Zeitalter sind junge Menschen besonders der New-Work-Mentalität wohlgesonnen.

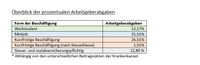

Gestaltungsmöglichkeiten bei der Einstellung von Student*innen

Es gibt verschiedene Beschäftigungsmodelle für die Zusammenarbeit mit Student*innen abhängig vom Umfang der Beschäftigung.

- Minijob

- Kurzfristige Beschäftigung

- Beschäftigung innerhalb der Gleitzone

- Werkstudent

- reguläre steuer- und sozialversicherungspflichtige Beschäftigung

Ein kurzer, nicht abschließender Überblick:

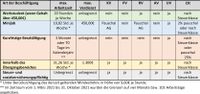

Bei der Beschäftigung von Werkstudenten ist die Arbeitgeberbelastung für die Sozialversicherungsbeiträge und die Steuer um rd. 19% günstiger als im Vergleich zu einem Minijob. Wichtig ist hier, dass das Gehalt über 450,00 € liegen muss und die Immatrikulationsbescheinigung mit zu den Akten genommen wird.

Liegt das Gehalt bei 450,00€ oder darunter, handelt es sich um einen Minijob.

Das folgende Rechenbeispiel verdeutlicht den Unterschied in der Arbeitgeber-Gesamtbelastung:

Bleiben Sie mutig! Der Arbeitsmarkt hat noch nie so viele Chancen geboten wie in diesem Augenblick. Ein diverses Team kann ein wichtiger Erfolgsfaktor sein.

Mögliche Portale zur Suche von Studenten sind z.B.:

www.studentjob.de

www.stellenwerk-berlin.de

www.campusjaeger.de

September 2021

Kleinunternehmerregelung

Bedeutung

Vereinfachungsregelung für Unternehmen mit geringenen Umsätzen Kann ein Unternehmer die Kleinunternehmerregelung anwenden, muss er auf seine Umsätze keine Umsatzsteuer erheben. Die Rechnungen stellt er lediglich mit dem Nettobetrag aus und macht einen Vermerk auf seiner Rechnung, dass nach §19 UStG keine Umsatzsteuer erhoben wird. Das bedeutet aber auch, dass aus den Ausgaben-Rechnungen keine Umsatzsteuer (Vorsteuer) gegenüber dem Finanzamt geltend gemacht werden kann.

Voraussetzung

Als Kleinunternehmer gilt man, wenn der Umsatz im vorangegangenen Kalenderjahr einen Betrag von 22.000€ (bis 2019: 17.500€) nicht überstiegen hat und im laufenden Jahr 50.000€ voraussichtlich (Prognose am Beginn des Jahres) nicht übersteigen wird. Beide Voraussetzungen müssen zutreffen.

Voraussetzung bei Neugründung

Bei Neugründung eines Unternehmens ist der voraussichtliche Umsatz im laufenden Kalenderjahr zu schätzen. Auch im Jahr der Neugründung gilt die 22.000€ Grenze.

Wird die unternehmerische Tätigkeit mitten im Jahr begonnen, ist der geschätzte Umsatz auf ein ganzes Jahr hochzurechnen.

Besonderheiten / Wahlrecht

Liegen die Umsätze unter den Grenzen, kann der Unternehmer zur Regelbesteuerung optieren und auf seinen Rechnungen Umsatzsteuer ausweisen. Diese Entscheidung bindet ihn dann für 5 Jahre.

Das macht immer dann Sinn, wenn man hohe Ausgaben hat oder Investitionen tätigen möchte. Die Vorsteuer aus den Kosten kann dann gegenüber dem Finanzamt geltend gemacht werden.

Besonderheit / Grenzüberschreitung

Lag der Umsatz im vorangegangenen Jahr unter 22.000€ und wurde zu Beginn des Jahres ein Umsatz unter 50.000€ erwartet, ist eine Überschreitung der 50.000€ während des laufenden Jahres unschädlich. Auf Verlangen des Finanzamtes ist ggf. nachzuweisen, auf welche Grundlage sich die Prognose gestützt hat. Eine Prognose sollte dokumentiert werden und immer nach bestem Wissen und Gewissen aufgestellt werden.

Kann dem Finanzamt die eigene Prognose nicht glaubhaft dargestellt werden, sind die Umsätze rückwirkend für das gesamte Jahr nachzuversteuern.

Umsatzsteuererklärung

Auch bei der Anwendung der Kleinunternehmerregelung ist dem Finanzamt eine Umsatzsteuer-Jahreserklärung einzureichen. Im Formular ist der Umsatz des Veranlagungsjahres und des Vorjahres anzugeben.

Juni 2021

Erhaltungsaufwand bei vermieteten Objekten

Erhaltungsaufwand liegt vor, wenn etwas bereits Vorhandenes instandgehalten, instandgesetzt, erneuert oder modernisiert wird, z.B.

●Erneuerung von Fenstern (etwa Austausch von einfach verglasten Holzfenstern durch doppelverglaste Aluminiumfenster) und Türen

● Versetzen von Zwischenwänden

● Erneuerung der Elektroinstallation

● Badezimmerrenovierung

● Dachreparatur.

Diese Erhaltungsaufwendungen dürfen im Jahr der Bezahlung in einer Summe steuerlich abgesetzt werden bzw. bei größeren Aufwendungen auf zwei bis fünf Jahre gleichmäßig verteilt werden. Die Wahl kann für jede einzelne Erhaltungsmaßnahme getroffen werden.

Handelt es sich um Baudenkmäler oder Sanierungsgebäude, ist ebenfalls eine Verteilung der Aufwendungen abzgl. von Zuschüssen auf zwei bis fünf Jahre möglich.

Besonderheit bei Renovierungs- und Instandhaltungskosten nach dem Kauf eines Objektes

Aufwendungen, die innerhalb der ersten drei Jahre nach der entgeltlichen Anschaffung eines Hauses oder einer Wohnung durchgeführt werden, können in der Steuererklärung als Werbungskosten geltend gemacht werden, wenn die Aufwendungen ohne Umsatzsteuer 15 % der Anschaffungskosten (inkl. Umsatzsteuer) des Gebäudes (ohne Kaufpreisanteil für den Grund und Boden) nicht übersteigen.

Wird die 15 %-Grenze überschritten, gelten die Aufwendungen als anschaffungsnahe Herstellungskosten und werden den Anschaffungskosten der Immobilie hinzugerechnet und über viele Jahre verteilt abgeschrieben.

Alle Baumaßnahmen, die innerhalb von drei Jahren nach Anschaffung am Gebäude vorgenommen werden, gelten grundsätzlich als eine einzige Maßnahme. Das bedeutet, dass alle Renovierungs- und Modernisierungsaufwendungen zur Überprüfung der 15 %-Grenze zusammengerechnet werden.

Zu Herstellungskosten führen auch alle Maßnahmen, die das Gebäude im Vergleich zum ursprünglichen Zustand wesentlich verbessern.

Eine wesentliche Verbesserung liegt vor, wenn beispielsweise durch die Renovierung der Standard einer Wohnung deutlich angehoben wird.

Wenn mindestens drei der vier folgend genannten Kernbereiche der Ausstattung einer Wohnung funktionell deutlich erweitert und ergänzt werden, führen die Aufwendungen zu Herstellungskosten. Diese werden ebenfalls den Anschaffungskosten der Immobilie hinzugerechnet und über viele Jahre verteilt abgeschrieben.

Die vier Kernbereiche sind:

● Heizung,

● Fenster,

● Sanitär- und

● Elektroinstallationen

Mai 2021

Geänderte Nutzungsdauer für Computerhardware und Software

Ab 2021 gilt für Hard- und Software im Bereich der EDV eine verkürzte Abschreibungsdauer. Bisher wurden die Aufwendungen für nichtselbständig nutzbare Wirtschaftsgüter aus dem Bereich der EDV-Hardware, u.a. Computer, Monitore, Drucker, auf drei Jahre verteilt.

Ab 2021 wird die Nutzungsdauer auf ein Jahr verkürzt. Dies hat zu Folge, dass die gesamten Aufwendungen im Jahr der Anschaffung als Betriebsausgaben bzw. Werbungskosten geltend gemacht werden können.

Die verkürzte Abschreibungsdauer gilt für Wirtschaftsjahre, die nach dem 31.12.2020 enden. Wurde bereits vor dem 01.01.2021 Hard- oder Software angeschafft und mit der Abschreibung auf mehrere Jahre begonnen, kann der Restbuchwert (Anschaffungskosten abzgl. bereits erfolgter Abschreibungssumme) für diese Wirtschaftsgüter in 2021 ebenfalls in voller Höhe auf 0€ abgeschrieben werden.

Definition:

a) Hardware

● Computer

● Desktop-Computer

● Notebook-Computer (wie z.B. Tablet, Slate, oder mobiler Thin-Client)

● Desktop-Thin-Client

● Workstation

● mobile Workstation

● Small-Scale-Server

● Dockingstation

● externes Netzteil

● Peripherie-Geräte (wie z.B. Tastatur, Maus, Scanner, Kamera, Mikrofon, Headset)

● externe Speicher (Festplatte, DVD-/CD-Laufwerk, USB-Stick, Streamer)

● Ausgabegeräte (wie z.B. Beamer, Drucker, Headset, Lautsprecher, Monitor oder Display)

Diese Aufzählung soll abschließend sein. Auch müssen die Geräte den EU-Vorgaben für umweltgerechte Gestaltung von Computern und Computerservern entsprechen.

b) Software

Unter Software wird jegliche Betriebs- und Anwendersoftware zur Dateneingabe und -verarbeitung gefasst. Dazu rechnen auch die nicht technisch physikalischen Anwendungsprogramme eines Systems zur Datenverarbeitung, alle Standardanwendungen, doch auch individuell abgestimmte Anwendungen (z.B. ERP-Software, Software für Warenwirtschaftssysteme, etc.).

April 2021

Kurzarbeitergeld

Vor einem Jahr wurden die Zugangsberechtigungen zum Kurzarbeitergeld erleichtert. Seit dem sichert das Kurzarbeitergeld viele Arbeitsplätze und unterstützt Sie als Arbeitgeber:innen finanziell.

Die Agentur für Arbeit erstattet Ihnen das an Ihre Mitarbeiter:innen ausgezahlte Kurzarbeitergeld und die auf das Kurzarbeitergeld entfallenen Sozialversicherungsbeiträge.

bis zum 31. Dezember 2021:

- Für Betriebe, die bis 31. März 2021 mit Kurzarbeit begonnen haben, reicht es weiterhin aus, wenn mindestens 10 Prozent der Beschäftigten von Arbeitsausfall betroffen sind. Sonst muss mindestens ein Drittel der Beschäftigten betroffen sein

- Mitarbeiter:innen müssen auch weiterhin keine Minusstunden aufbauen, bevor Kurzarbeitergeld gezahlt werden kann, wenn mit der Kurzarbeit bis zum 31. März 2021 begonnen wurde.

- Auch Leiharbeitnehmer:innen können weiterhin Kurzarbeitergeld erhalten, wenn der Verleihbetrieb bis zum 31. März 2021 Kurzarbeit einführt.

- Die Bezugsdauer des Kurzarbeitergeldes wird längstens bis zum 31. Dezember 2021 verlängert.

- Bis zum 30. Juni 2021 werden die Beiträge zur Sozialversicherung an die Arbeitgeber:innen in voller Höhe erstattet. Für Betriebe, die bis dahin Kurzarbeit eingeführt haben, werden die Sozialversicherungsbeiträge anschließend bis Dezember 2021 hälftig von der Bundesagentur für Arbeit erstattet

- Wenn Arbeitnehmer:innen in Kurzarbeit einen Entgeltausfall von mindestens 50 Prozent haben, wird das Kurzarbeitergeld ab dem vierten Bezugsmonat - gerechnet ab März 2020 - auf 70 Prozent (77 Prozent für Haushalte mit Kindern) angehoben.

- Ab dem siebten Monat Kurzarbeit steigt das Kurzarbeitergeld auf 80 Prozent (87 Prozent für Haushalte mit Kindern) des entfallenen Nettoentgelts. Diese Regelungen werden ebenfalls bis zum 31. Dezember 2021 für alle Beschäftigten verlängert, deren Anspruch auf Kurzarbeitergeld bis zum 31. März 2021 entstanden ist.

Auswirkung bei Ihren Mitarbeiter:innen

- Steuerfreies Kurzarbeitergeld

- Lohnersatzleistungen wie Kurzarbeitergeld unterliegen dem Progressionsvorbehalt. Die Auszahlung des Kurzarbeitergeldes ist steuerfrei, erhöht aber den tariflichen Einkommensteuersatz. Dies kann zu einer Einkommensteuernachzahlung führen.

- Pflicht zur Abgabe einer Steuererklärung besteht, wenn die Lohnersatzleistungen einen Betrag von 410€ im Jahr überschreiten. Die Steuererklärung 2020 ist von den Steuerpflichtigen bis zum 31.07.2021 einzureichen. Mit Unterstützung von Steuerberater:innen oder eines Lohnsteuerhilfevereins verlängert sich die Abgabefrist auf Ende Februar 2022

- Erhöhung des Kurzarbeitergeldes je nach Bezugsdauer

Übersicht der Bundesagentur für Arbeit

Januar 2021

Jahreswechsel - Unternehmen

Steuererklärung 2019. Wirkt ein Steuerberater bei der Erstellung der Steuererklärungen mit, verschiebt sich die Frist zur Abgabe der Steuererklärung auf den 31.03.2021.

Im Gespräch ist eine Fristverlängerung auf den 31.08.2021.

Offenlegungsbilanz. Die Frist zur Veröffentlichung von Jahresabschlüssen 2019 ist der 31.12.2020. Hier gab es keine Verlängerung, aber es werden vor dem 01.03.2021 keine Ordnungsgeldverfahren bei evtl. Fristversäumnis eingeleitet.

Umsatzsteuersteuer. Anhebung der Umsatzsteuersätze ab dem 01.01.2021 von 5 auf 7% und von 16 auf 19%. Für zwischen dem 01.01. bis 01.07.2021 erbrachte Restaurations- und Verpflegungsdienstleistungen (Getränke sind ausgenommen) bleibt eine Reduzierung auf den ermäßigten Umsatzsteuersatz bestehen.

Corona-Hilen. Unternehmer, die Corona-Hilfen erhalten haben, müssen hierauf keine Umsatzsteuer abführen, da es sich um sogenannte echte Zuschüsse handelt. Anders ist dies bei den Ertragsteuern: Corona-Hilfen für Kapitalgesellschaften sind körperschaftsteuerpflichtig und für Einzelunternehmer und Personengesellschaften sind sie einkommensteuerpflichtig.

Degressive Abschreibung. In diesem Jahr wurde die degressive Abschreibung wieder eingeführt. Sie gilt für bewegliche Wirtschaftsgüter des Anlagevermögens, die in den Jahren 2020 und 2021 angeschafft oder hergestellt werden.

Die degressive Abschreibung beträgt das 2,5-fache der linearen Abschreibung und beträgt maximal 25% der Anschaffungs- oder Herstellungskosten im Erstjahr bzw. des Restbuchswerts in den Folgejahren.

Umsatzsteuervoranmeldung bei Gründer*innen. Bisher waren Unternehmerinnen und Unternehmer, die ihre berufliche oder gewerbliche

Tätigkeit aufgenommen haben, im laufenden und folgenden Jahr zur Abgabe von monatlichen Umsatzsteuervoranmeldungen verpflichtet.

Für die Besteuerungszeiträume 2021 bis 2026 wird diese Regelung ausgesetzt. Sofern die

voraussichtlich zu entrichtende Umsatzsteuer 7.500 € nicht übersteigt, reicht die vierteljährliche Übermittlung an das Finanzamt aus.

Kleinunternehmer-Grenze. Kleinunternehmer müssen keine Umsatzsteuer abführen.

Kleinunternehmer ist, wer im vorangegangenen Jahr Umsätze von maximal 22.000€ erzielt hat und im laufenden Jahr voraussichtlich Umsätze von höchstens 50.000€ erzielen wird.

Entscheidet sich ein Unternehmer für die Regelbesteuerung, ist dieser auf 5 Jahre gebunden, Rechnungen mit Umsatzsteuer auszustellen und Meldungen dem Finanzamt einzureichen.

Investitionsabzugsbetrag. Für künftige Anschaffung oder Herstellung eines abnutzbaren beweglichen Wirtschaftsguts des Anlagevermögens kann ein Investitionsabzugsbetrag gebildet werden. Dieser kann den Gewinn mindern und somit die Steuerbelastung im Abzugsjahr senken.

Bei der Ermittlung des Abschreibungsbetrags senkt der Investitionsabzugsbetrag die Bemessungsgrundlage.

Begünstigt sind Wirtschaftsgüter, die zu mindestens 90% betrieblich genutzt werden und in den ersten drei Jahren nach Berücksichtigung des Investitionsabzugsbetrags angeschafft werden.

Neu:

Bis zu 50% der voraussichtlichen Anschaffungskosten können den Gewinn durch den Investitionsabzugsbetrag mindern (bisher waren es 40% der voraussichtlichen Kosten).

Für alle Einkunftsarten gilt eine einheitliche Gewinngrenze i. H. v. 200.000€ als Voraussetzung für die Inanspruchnahme von Investitionsabzugsbeträgen.

Erhöhung des Übungsleiterfreibetrags und Ehrenamtsfreibetrag. Ab 2021 erhöht sich der Übungsleiterfreibetrag von 2.400€ auf 3.000€.

Der Ehrenamtsfreibetrag steigt von 720€ auf 840€.

Mindestlohn

Corona-Bonus. Der Corona-Bonus kann bis zum 30.06.2021 steuer- und sozialversicherungsfrei bis zu einer Höhe von 1.500,00€ gezahlt werden. Der Bonus darf in 2021 aber nicht noch einmal gezahlt werden, wenn der Arbeitnehmer ihn in 2020 bereits erhalten halt.

Verlängerung der Steuerfreiheit der Kurzarbeitergeld-Zuschüsse. Die Befristung für die Steuerfreiheit der Kurzarbeitergeld-Zuschüsse ist um ein Jahr verlängert worden. Die Steuerfreiheit gilt damit für Lohnzahlungszeiträume, die nach dem 29.02.2020 beginnen und vor dem 01.01.2022 enden.

Vorschau. Anhebung der monatlichen Freigrenze für Sachbezüge von 44 € auf 50€ ab dem 01.01.2022

Änderungen zum Jahreswechsel

Erhöhung des Kindergeldes

Erhöhung des Kinderfreibetrages

Entlastungsbetrag für Alleinerziehende

Die ursprüngliche Befristung der Anhebung des Entlastungsfreibetrags für Alleinerziehende wird aufgehoben. Ab dem Veranlagungsjahr 2020 beträgt der Entlastungsfreibetrag für Alleinerziehende 4.008€.

Wohnen - Baukindergeld. Antragsfrist für das Baukindergeld bis Frühjahr 2021 verlängert.

Wenn Sie eine Immobilie kaufen oder bauen, können Sie unter bestimmten Bedingungen

Baukindergeld als Förderung beantragen. Die Baugenehmigung oder der unterzeichnete Kaufvertrag

des Eigenheims muss im geförderten Zeitraum liegen.

Vermieter - Verbilligte Miete. Grundsätzlich muss die Miete bei der Wohnraumvermietung mindestens 66% der ortsüblichen Miete betragen, damit der Vermieter in den Genuss des vollen Werbekostenabzugs kommt. Die ortsübliche Miete kann z.B. anhand des örtlichen Mietspiegels ermittelt werden. Liegt die Miete unter 66%, werden die Werbungskosten nur anteilig anerkannt.

Der Gesetzgeber hat die 66%-Grenze ab 2021 auf 50% gesenkt.

Steuererklärung 2019. Die Frist zur Abgabe der Einkommensteuererklärung für das Kalenderjahr 2019 wurde auf den 31.08.2021 verlängert, wenn die Erklärung mit Hilfe eines Steuerberaters erstellt wird.

Anhebung des Grundfreibetrags

Solidaritätszuschlag. Bis zu einer Steuerzahlung von 16.956 € (33.912 € bei zusammenveranlagten Ehegatten) wird kein Solidaritätszuschlag erhoben..

Befristete Anhebung der Entfernungspauschale je gefahrenen Kilometer

Diese Pauschbeträge gelten nicht bei Reisekosten.

Einführung einer Mobilitätsprämie für Arbeitnehmer, die mit ihrem Einkommen unter dem Grundfreibetrag bleiben und keine Steuererklärung abgeben müssten und so von der Erhöhung der Entfernungspauschale ab dem 21. Kilometer nicht profitieren würden.

Einführung einer Homeoffice-Pauschale 2020 und 2021. Die Homeoffice-Pauschale soll auf zwei Jahre begrenzt werden und beträgt im Jahr bis zu 600 € (5€ täglich für bis zu 120 Tage).

Jedem Arbeitnehmer stehen im Rahmen der Einkommensteuererklärung bei der Ermittlung der Einkünfte aus einer nichtselbständigen Tätigkeit Werbungskosten in Höhe von 1.000 € zu. Es handelt sich um einen Pauschbetrag, der keinen Nachweis von tatsächlichen Kosten bedarf.

Die Homeoffice-Pauschale wirkt sich nur aus, wenn mit weiteren Aufwendungen der 1.000 € Werbungskostenpauschbetrag überschritten wird.

An Homeoffice Tagen kann kein Entfernungspauschbetrag zur ersten Tätigkeitsstätte zum Ansatz gebracht werden.

Nachweis von Spenden. Spenden und Mitgliedsbeiträge zur Förderung steuerbegünstigter Zwecke können als Sonderausgabe steuerlich geltend gemacht werden. Der Betrag, bis zu dem ein vereinfachter Zuwendungsnachweis (z.B. Kontoauszug) möglich ist, wird von 200€ auf 300€ angehoben.

Anpassung Behindertenpauschbeträge

Für behinderte Menschen, die hilflos im Sinne des § 33b Abs. 6 EStG sind, und für Blinde und Taubblinde erhöht sich der Pauschbetrag auf 7.400 € (bisher 3.700 €). In diesem Fall kann ein Pauschbetrag gemäß Tabelle nicht zusätzlich in Anspruch genommen werden.

Einführung einer behinderungsbedingten Fahrtkosten-Pauschale

- Menschen mit einem Grad der Behinderung von mindestens 80 oder mit einem Grad der Behinderung von mindestens 70 und dem Merkzeichen "G": Pauschbetrag in Höhe von 900 €

- Menschen mit dem Merkzeichen "aG", mit dem Merkzeichen "Bl" oder mit dem Merkzeichen "H": Pauschbetrag 4.500 €

Pflegepauschbetrag. Ab 2021 ist die Geltendmachung des Pflege-Pauschbetrages auch unabhängig vom Vorliegen des Kriteriums "hilflos" bei der zu pflegenden Person möglich. Der Pflege-Pauschbetrags erhöht sich bei der Pflege von Personen mit den Pflegegraden 4 und 5 von 924 € auf 1.800 €.

Einführung von Pflege-Pauschbeträgen bei der Pflege von Personen mit den Pflegegrad 2 (600 €) und Pflegegrad 3 (1.100 €). Voraussetzungen für die Gewährung des Pflege-Pauschbetrags ist neben der häuslichen Pflege, dass der pflegende Steuerpflichtige für seine Pflege keine Einnahmen erhält.

Grundrente. Anspruch auf die Grundrente haben Rentner und Rentnerinnen, die mindestens 33 Jahre in die Rentenkasse eingezahlt haben und eine niedrigere Rente als 1.250 € beziehen.

Die bisherige Rente wird ab dem 1. Januar 2021 für Anspruchsberechtige aufgestockt. Für die Grundrente muss kein Antrag gestellt werden, die Überprüfung erfolgt automatisch.

Die Auszahlung der Grundrente kann sich bis zum Ende des Jahres 2022 hinziehen.

Eventuell ist die Abgabepflicht einer Einkommensteuererklärung zu prüfen.

Rentenerhöhung. Die tatsächliche Höhe der Rentenanpassung wird erst im März 2021 feststehen.

Im Westen wird es voraussichtlich keine Anpassung geben, im Osten könnte sich die Rente um 0,7% erhöhen.